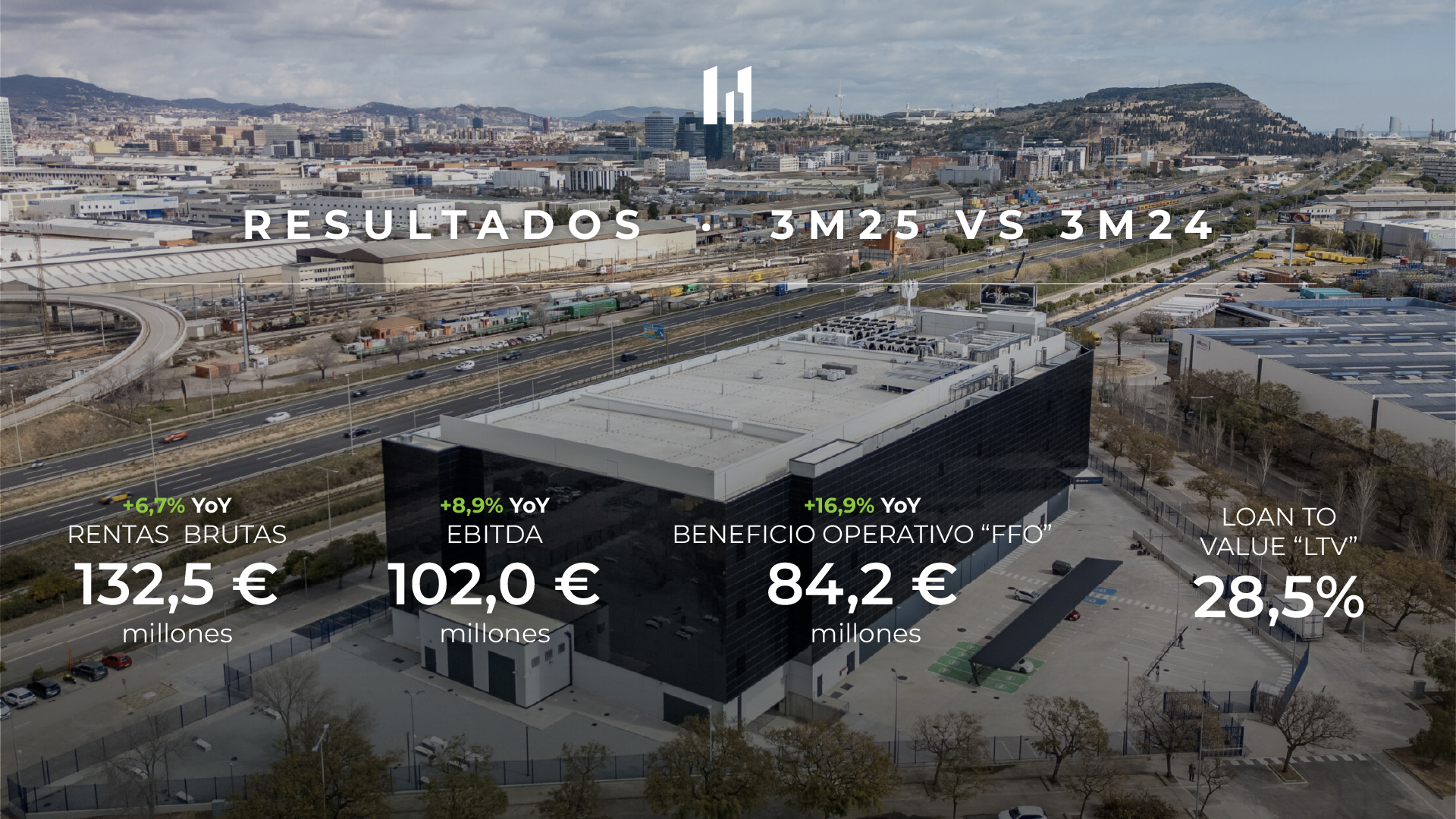

MERLIN Properties continúa sumando con sólidos resultados

- El beneficio operativo supera los € 224 millones (equivalente a € 48 céntimos por acción) y está en camino de superar la previsión revisada para 2022 (€ 60 céntimos por acción).

- Fuerte crecimiento en todas las métricas financieras y operativas clave tales como rentas comparables (“like-for-like”) (+7,0% vs 9M21) o beneficio operativo (+11,0% vs 9M21).

- Endeudamiento del 31,0%, que supone una reducción de 821 pbs respecto a diciembre 2021, tras haber distribuido más de €460 millones de dividendo en efectivo durante los primeros nueve meses del año.

- Aprobado un dividendo a cuenta de €20 céntimos por acción, que será distribuido el 2 de diciembre 2022. El total distribuido en 2022 alcanza €1,20 por acción.

Madrid, 10 de noviembre. – MERLIN Properties ha cerrado los nueve primeros meses de 2022 con unos ingresos totales de € 340,9 millones (de los cuales € 335,0 millones de rentas brutas), un EBITDA de € 249,4 millones y un beneficio operativo de € 224,1 millones (€ 48 céntimos por acción).

La venta de la cartera de BBVA ha reducido significativamente el nivel de endeudamiento (“LTV”), que se sitúa en 31,0% (vs 39,2% en 2021). Posición de liquidez de €1.294 millones, vencimiento medio de la deuda en 5,2 años y todos los tipos de interés fijos. Esta situación financiera permite a la Compañía capear tiempos difíciles con relativa tranquilidad.

Oficinas

- Evolución del negocio

Fuerte incremento de las rentas like-for-like (+5,6%) y del release spread (+5.1%), gracias al aumento de la ocupación y a la indexación por inflación. Quinto trimestre consecutivo con aumento en la ocupación (90,7%). En octubre, la Compañía firmó un contrato de 13,899 m2 con EDP en Adequa 1 (corredor A1, Madrid), que sumará 100 pbs a la estimación proporcionada al mercado (92,5% vs. 91,5%), llevando la ocupación de oficinas a niveles pre-Covid un año antes de lo previsto.

Plan Landmark I

Únicamente queda Plaza Ruiz Picasso en construcción. Las obras progresan conforme a lo previsto.

Logística

- Evolución del negocio

El mercado logístico continúa experimentando un importante empuje mostrando un fuerte crecimiento en rentas like-for-like (+9,0% vs 9M21) gracias al aumento de la ocupación, la inflación y el potencial de reversión de nuestras rentas en relación con mercado.

- Plan Best II & III

Cabanillas Park II A está entregado y 100% alquilado a Logista. En octubre, se entregaron 45.241 m2 en Cabanillas Park I J a DSV, marcando la culminación de Cabanillas Park I.

Centros comerciales

- Evolución del negocio

La ocupación en centros comerciales continúa creciendo hasta situarse en 94,8%. Ventas nominalmente por encima de los niveles pre-Covid tanto en términos interanuales (+1,5%) como en términos mensuales (+6,1% vs. septiembre 2019). La tasa de esfuerzo se sigue manteniendo en un nivel muy cómodo del 12,0%.

Plan Mega (Data Centers)

Los trabajos en Mega progresan adecuadamente, con la estructura, cobertura y cierre del edificio de Bilbao ya terminada, la de Madrid ultimándose y la cimentación de Barcelona completada. La entrega está prevista entre el segundo y tercer trimestre del 2023.

Inversión

Durante el trimestre, la Compañía ha adquirido 2 edificios de oficinas prime por €131,5m: Liberdade 195, un activo de 16,510 m2 en la avenida más exclusiva de Lisboa y un edificio de 3,665 m2 adyacente a nuestro desarrollo de Plaza Ruiz Picasso en AZCA, Madrid.