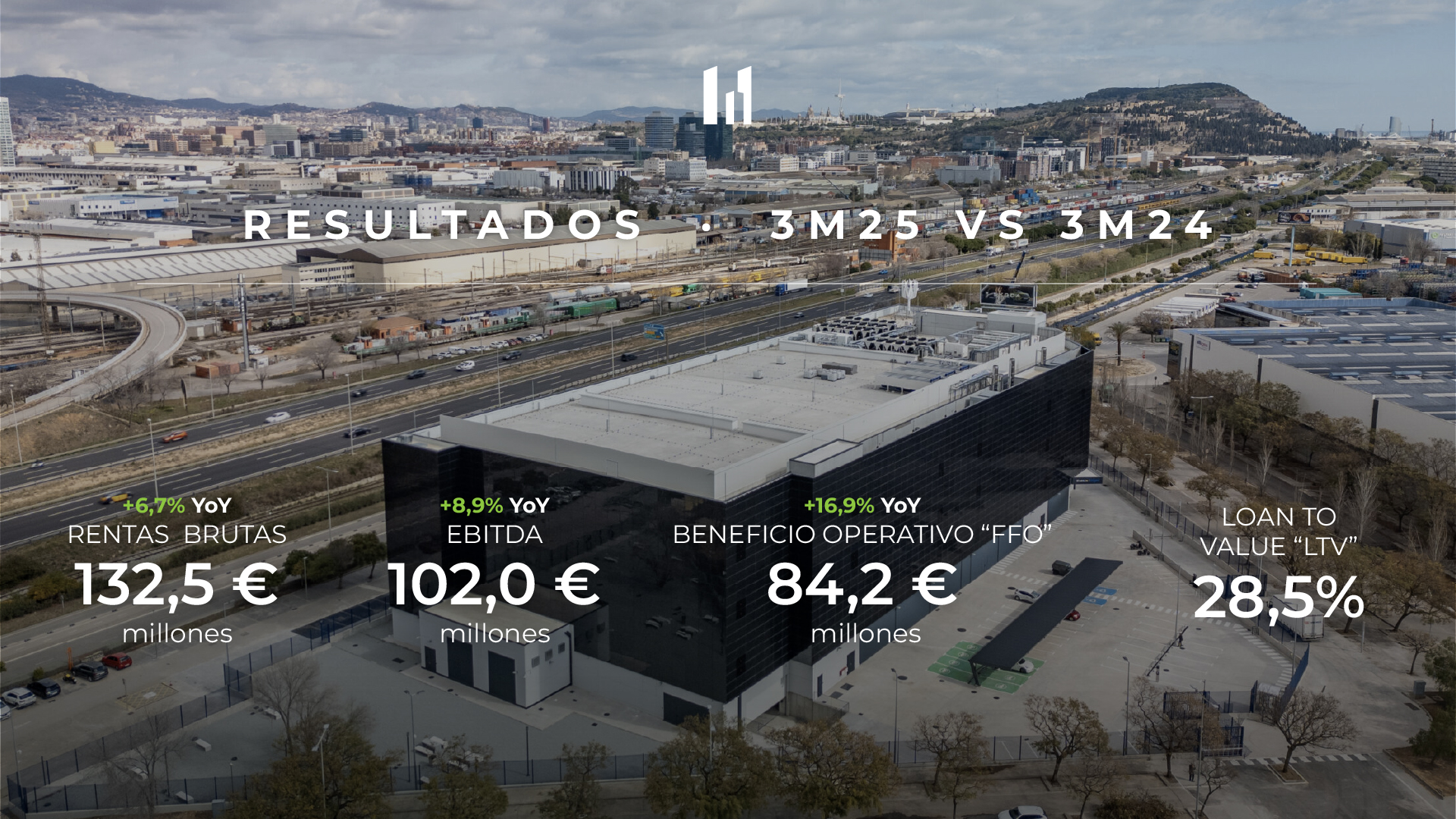

MERLIN estrena sus centros de datos, con los negocios tradicionales demostrando gran solidez operativa

– Rentas brutas: € 475,6 millones (+5,0%)

– EBITDA: € 367,0 millones (+9,7%)

– Beneficio operativo (“FFO”): € 284,2 millones (+9,6% Pro Forma excl. Tree)

– Valor bruto de los activos: € 11.270 millones (-3,4% LfL)

– Valor neto de los activos por acción: € 15,08 (-3,8%)

Los buenos resultados operativos (FFO PF +9.6% vs 2022) mitigan la expansión de yields (+42 pbs vs 2022), moderando la caída de valoraciones al -3,4% LfL.

• El beneficio operativo supera los € 284 millones (61 céntimos de euro por acción), mejorando la indicación al mercado de principios de año.

• Crecimiento en todas las métricas financieras y operativas clave tales como ocupación (96,2% +110 pbs vs. 2022) o rentas like-for-like (+6,5 vs. 2022).

• El valor neto de los activos según recomendaciones EPRA («EPRA NTA») se sitúa en € 15,08 por acción tras distribuir €0,44 por acción en efectivo durante el periodo.

• La compañía mantiene una estructura financiera equilibrada, bajo apalancamiento (35% LTV) y vencimiento medio a 5,1 años

Madrid, 28 de febrero.– MERLIN Properties ha cerrado el ejercicio 2023 con unos ingresos totales de € 488,3 millones (incluyendo rentas brutas de € 475,6 millones), un EBITDA de € 367,0 millones y un beneficio operativo de € 284,2 millones (61 céntimos de euro por acción).

El valor bruto de los activos se sitúa en € 11.270 millones, afectado por una importante expansión de yields (+42 pbs) con impacto moderado en las valoraciones (-3,4% LfL vs 2022) gracias a un extraordinario rendimiento operativo, basado en crecimiento de rentas y mayor tasa de ocupación, a los que se suma el aumento de valor de los nuevos proyectos logísticos y de los centros de datos. El valor neto de los activos asciende a €7.083 millones (€ 15,08 por acción), lo que supone una disminución del 3,8% vs 2022.

El resultado neto contable es negativo (-€83,5 millones), al deducirse del beneficio operativo la caída de valoración de los activos (€336 millones).

Tras la distribución a los accionistas de € 207 millones (€ 0,44 por acción), el nivel de endeudamiento (“LTV”) se sitúa en el 35%, con una posición de liquidez de € 1.309 millones y vencimiento medio de la deuda en 5.1 años.

Todos los vencimientos hasta noviembre de 2026 han sido cubiertos con una combinación de deuda bancaria y bonos, con un margen implícito de MS+125 pbs.

Oficinas

● Evolución del negocio

Importante aumento de las rentas like-for-like (+6,1%) gracias a la indexación y la subida de rentas en renovaciones. Se ha batido la indicación de ocupación al mercado, alcanzando el 92,5%.

● Plan Landmark

Los primeros inquilinos de Plaza Ruiz Picasso 11 comenzaron a ocupar el edificio en el último trimestre del año, mientras otros lo están haciendo a lo largo de 2024. Se trata de inquilinos de primer nivel, a rentas prime, acordes con la altísima calidad del inmueble.

Logística

● Evolución del negocio

Excelente comportamiento de la cartera logística en el año, con un crecimiento de las rentas like-for-like del +4,8% gracias a la mejora de ocupación, indexación e incremento de rentas en renovaciones. Magnífico año en comercialización, con más de 297.000 m2 firmados. Ocupación virtualmente plena tanto en MERLIN (99,0%) como en ZAL Port (96,9%).

• Plan Best II & III

Continúa el desarrollo de los planes Best II y III, habiendo entregado hasta la fecha 478.000 m2 a una rentabilidad media del 7,8%. La compañía ha finalizado y alquilado a Pepco en 1T24 la única nave desarrollada durante 2023 (A2-Cabanillas Park II B), con 47.000 m2.

MERLIN cuenta con más de 550.000 m2 de suelo adicional para desarrollo, lo que permite a la compañía acompañar la expansión de sus inquilinos a futuro. En los próximos meses arrancaremos la construcción de otros 140.000 m2 para entrega a principios de 2025, con un nivel de precomercialización muy alto (+80%).

Centros comerciales

● Evolución del negocio

La ocupación en centros comerciales (96,2%) ha aumentado +122 pbs en 2023 con un sólido rendimiento operativo. Las ventas de los inquilinos se sitúan por encima de niveles pre-Covid (+14%), las afluencias en diciembre también superan ya la cifra de 2019 (+1,2%) y continúan mejorando frente a 2022 (+5.0%), con la tasa de esfuerzo en mínimos históricos (11,7%).

Plan Mega (Data Centers)

Los Data Centers de Madrid-Getafe, Barcelona-PLZ y Bilbao-Arasur están operativos desde el 30 de septiembre 2023, por el momento con sólo 9MW IT instalados de los 60 MW IT de capacidad que permiten.

MERLIN ha decidido acelerar la recepción e instalación de equipamiento ante la fuerte demanda en comercialización, derivada del auge de la inteligencia artificial generativa. En este sentido, han comenzado en Barcelona-PLZF las modificaciones técnicas piloto para adaptar nuestros sistemas de refrigeración a las altas densidades requeridas en esta industria y se trabaja en repotenciar aquellos centros que lo permiten, capitalizando el ahorro de espacio generado por dichas densidades.

Esta categoría de activos pasará a representar un porcentaje muy relevante de los ingresos de la compañía a medio plazo, con contratos largos e inquilinos de gran calidad crediticia, líderes en el sector tecnológico.

Valor de la cartera de activos

El valor bruto de los activos (“Gross Asset Value” o “GAV”) de MERLIN asciende a € 11.270 millones a 31 de diciembre de 2023, según las tasaciones realizadas por Savills, CBRE y JLL. El descenso generalizado de las valoraciones en el sector inmobiliario, consecuencia de la subida de tipos, se ha visto mitigado por un excelente rendimiento operativo, que ha absorbido en gran medida la expansión de yields. Asimismo, el aumento de valor generado por los nuevos proyectos logísticos y los centros de datos ha jugado un papel determinante en la moderación del ajuste neto.

Actividad inversora y desinversora

La actividad inversora en el ejercicio ha sido moderada, limitándose a la adquisición de los grandes almacenes en Marineda y el pago final de un suelo logístico en Valencia por €22,8 millones.

En cuanto a la actividad desinversora, en 2023 se han vendido activos no estratégicos por valor de €38,3 millones incluyendo 2 centros comerciales secundarios, 1 unidad residencial, 1 supermercado y 1 activo industrial.

Sostenibilidad

El buen año de MERLIN se ha visto fuertemente refrendado en los ratings de sostenibilidad, mejorando su puntuación con respecto a 2022 en 6 de los 7 índices (GRESB, CDP, S&P Global, Sustainalytics, Bloomberg, ISS y Vigeo Eiris). Merece la pena destacar dos hitos: la inclusión de MERLIN en uno de los ratings de sostenibilidad más prestigiosos del mundo (y donde únicamente hay 5 compañías inmobiliarias europeas), el Dow Jones Sustainability World Index y, por tercer año consecutivo, en el Dow Jones Sustainability Europe Index.

Perspectivas para 2024

En ausencia de externalidades macroeconómicas y/o políticas, en las tres categorías de activos principales (oficinas, naves logísticas y centros comerciales) se prevé un mantenimiento aproximado de niveles de ocupación, a la vez que las rentas se seguirán viendo beneficiadas por la inflación, al estar los contratos de arrendamiento indexados.

Los centros de datos contribuirán negativamente a la actividad de la compañía, afectando al flujo de caja neto al final del ejercicio. Ello es consecuencia del desfase temporal entre gastos (prácticamente los correspondientes a un año ordinario, al estar ya los centros operativos) e ingresos, que irán en aumento paulatino a medida que vayamos disponiendo de potencia eléctrica y equipamiento IT instalado en las diferentes ubicaciones hasta alcanzar su potencial máximo, previsto para el final del segundo semestre de 2025.

La estimación de beneficio operativo (FFO) para el ejercicio 2024 es de 59 céntimos de euro por acción. El dividendo complementario, adicional al dividendo a cuenta de 20 céntimos distribuido en diciembre 2023, será propuesto por el Consejo de Administración en próximas fechas, sujeto a la aprobación por parte de la JGA y distribuible en mayo 2024.